当新用户增速因为基数巨大而不得不放缓时,奈飞就必须做出二选一的抉择:1.产生大量的自由现金流,证明规模经济;2.可以亏钱,但必须在高基数上持续高速成长。目前看,奈飞两个都做不到。

据外媒报道,由于收入增长放缓,流媒体巨头奈飞(NetFlix)宣布将解雇约150名员工以及部分代理承包商。4月底其发布的第一季度财报显示,第一季度净利润同比下降6%,新增付费用户减少20万,这也是奈飞自2011年来首次付费用户不增反降。多重压力下,奈飞股价暴跌。那当前奈飞是否出现了左侧布局良机?笔者认为,现在买入,亏损的极限可能是20%左右,但如果考虑资金效率,则不好下定论。后续仍需留意其付费用户增长何时企稳,以及全球化布局护城河是否牢固。

“飞轮”失速 用户首次负增长

任何一个公司其最终的股权价值,都等于其生命周期能够产生的现金流按照合适的贴现比率投射到当下的数值之和。对奈飞做一个复盘,将非常有助于我们理解这一概念。

曾经,如果想要看电影,一般都是去一个类似图书馆的地方,花一点钱借几盒DVD,然后带回家去看。但因为奈飞的出现,DVD租赁老大Blockbuster在2011年宣告破产。早期奈飞做的事,和早期亚马逊做的事非常像,让线上租赁DVD并投递到客户家中成为可能,以此减少经营成本,把利润让给消费者,扩大市场份额。

图1 一个老Blockbuster店

奈飞的创始人里德·哈斯廷斯(Reed Hastings)是一个很有远见的人。他观察到随着云技术的发展,计算能力的加强,未来视频和电影一定会慢慢以数字化的形式去传递,而非实体。因此他选择自我颠覆,重注流媒体业务。

很多文章说这是奈飞的“第二增长曲线”,笔者的观点有些许不同。奈飞走数字化分发内容,其实是再自然不过的一种原有业务的延伸。因为无论是线上客户交互界面,客户信息的搜集和再利用,以及推荐引擎的自我加强反馈链,都可以直接从原有业务迁移。

虽然流媒体业务的定义很简单,但更深层的东西,在于奈飞要以怎样的商业模式去强化自己的竞争优势。如果只是一个内容的渠道商,按照内容的可变成本来支付,比如从帕拉蒙特购买一部电影,分发要支付的费用和客户成正比,那就没有规模经济和网络效应可言。因此,奈飞想到的办法是把可变成本变成固定成本。比如和内容供应商或工作室签一个固定价格的合约。并做了一把豪赌:花一亿美元制作两季由凯文·史派西(Kevin Spacey)主演的《纸牌屋》。这背后的逻辑也很简单:既然向外不行,那就向内直接把内容给制作了,强迫内容生产变成流媒体商业模式的一部分,让内容制作变成固定成本,将整个规模经济的“飞轮”建立起来。

奈飞的战略取得了空前的成果,在互联网的世界里,强大的规模和网络是最可靠的护城河。2018年,曾经流媒体行业的高端翘楚,华纳旗下的HBO,因为有线电视业务基因,一直困于美国本土,已经完全错失了全球扩张的机会,再也无力和奈飞掰手腕。

直到2019年迪士尼流媒体在11月份上线,奈飞才出现一个真正在全球领域能与之竞争的对手。新冠疫情更是催化了股价,奈飞的市值一度高达3000亿美元,甚至超过了传媒行业的宗主迪士尼。

但笔者对奈飞的生意模式,一直是有疑惑的。在发展前期,砸钱烧市场份额,这是互联网业态的必然。但当奈飞已经有上亿的用户规模了,增速因为基数巨大而不得不放缓时,那就必须做出二选一的抉择:1.产生大量的自由现金流,证明规模经济;2.可以亏钱,但必须在高基数上持续高速成长。目前看,奈飞两个都做不到。

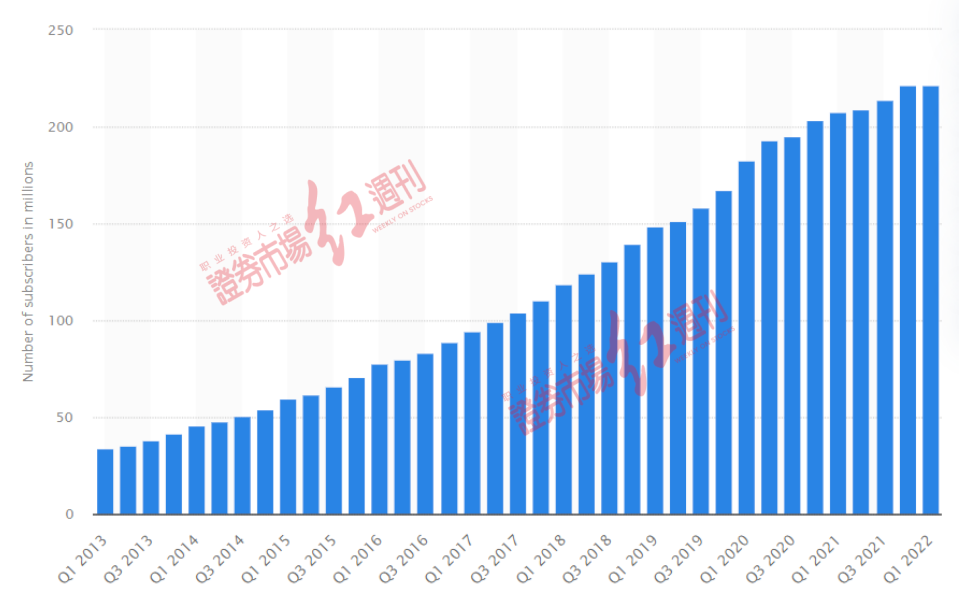

从图2可以看到,奈飞流媒体频道的全球订阅人数从2013年一季度的3800万,增加到2022年一季度的2.2亿。

图2 奈飞流媒体频道的全球订阅人数

数据来源:Statistica

但在最新披露的一季报以及业绩说明会透露的信息显示,迪士尼每个季度的订阅人数仍在以几百万的幅度增长,奈飞却指引二季度订阅人数将下降。因此,过去6个月,奈飞的股价从700美元/股下挫到170美元/股,股价甚至回到了5年前的位置。

图3 去年年底以来奈飞走势图

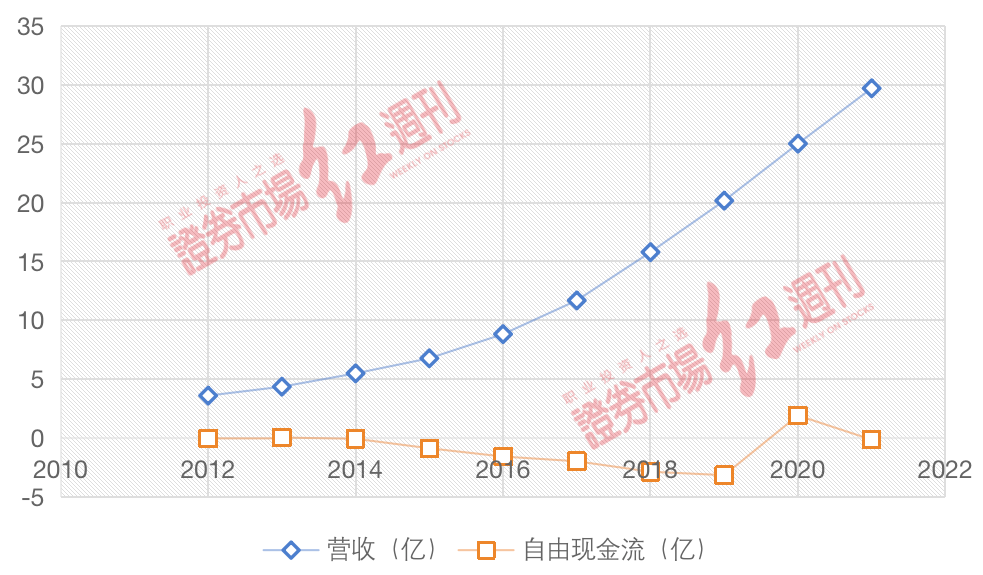

从图4中我们也可以看到,尽管奈飞的营收在过去10年增加了7倍,但却一直没有办法产生相应增幅的自由现金流(除了2020年因为疫情而大幅受益)。

图4 过去10年奈飞营收和自由现金流变动

数据来源:公司10K

左侧布局奈飞

亏损极限可能在20%左右

历史经验来看,市场情绪总是从一个极端走到另一个极端,而抓住大幅回撤买入优质股权,正是价值投资获利的不二良方。

目前奈飞的市值为820亿美元,账面有现金60亿美元,债务共计150亿美元,也就是说这个公司的企业价值为910亿美元。奈飞过去一年的EBITDA(税息折旧及摊销前利润)为190亿美元,也就是说,按照EBITDA计算,奈飞的估值才6xEBITDA不到。

不过,这里也要重申提醒,奈飞过去历史上产生过最多经营现金流的一年才24.3亿美元,也就是目前市值的3%的经营现金流收益。奈飞每年的折旧摊销高达120亿美元,而资本开支才6亿美元,因此奈飞的EBITDA,在笔者看来,是有欺骗性的,至少对于我们准确对这个公司的价值进行评估的帮助有限。

因为奈飞的EBITDA里面,很大一部分是对内容资产的摊销,如果剔除掉内容资产的话,每年按照传统意义的厂房、器械和无形资产的真实摊销只有2亿美元左右。也就是说,奈飞的真实EBITDA是70亿美元,按照当前股价是13xEBITDA。传媒行业的平均估值大概是10xEBITDA,所以即便如今,市场给奈飞的估值还是有大概30%的溢价。

笔者认为,如果现在左侧买入奈飞,亏损的极限可能是20%左右(奈飞估值回到10xEBITDA),但上界可以达到好几倍,因此赔率是有意思的。但是资金效率角度,却不好说。

尽管奈飞有里德·哈斯廷斯及他非常优秀的团队,但奈飞的成长性是不是真的如公司所说,是受俄乌战争对欧洲市场的影响,以及新冠疫情反复对拉丁美洲造成的负面影响,暂时受挫,还有待观察。

另外,如果这些理由属实,为什么迪士尼增加了700多万名订阅者呢?投资者应如何理解两者在订阅人数增速上,过去两个季度巨大的差异呢?如果迪士尼能用3年的时间几乎在订阅人数上追平奈飞,这是不是说明奈飞没有很深的护城河呢?

HBO再突围

奈飞全球化护城河受检验

我们前面提到过HBO,其作为最早的高端有线电视流媒体供应商,也是《权力的游戏》这一连续剧的制作商。奈飞的管理层做自己的内容之初,就是学习了HBO,把内容成本从可变成本,转化成为了固定成本。HBO是华纳兄弟的一部分,后来电信巨头AT&T收购了华纳兄弟,但因为经营不善,愣是把HBO做成了一个二流流媒体平台,并在去年把华纳影视卖给了探索频道。探索频道收购了华纳影视之后,变成了华纳探索(交易代码:WBD)。

笔者认为,其实华纳探索的风险调整后收益,恐怕比奈飞更高。前文谈到,HBO的问题主要在于没有早一些做全球化布局。恰恰在这一点上,华纳探索做得特别好,其EBITDA超过50%都是来自于海外的。华纳探索可以把探索频道的渠道拿来给华纳影视及HBO使用,这样一来,整个商业模式会有巨大的协同效应,华纳也可以很快实现全球化布局,因此这个并购,在笔者看来是很合理的。

统计数据来看,华纳探索的年初订阅人数为9600万,是除了奈飞和迪士尼之外全球最大的流媒体平台。笔者的“酸碱度测试纸”很简单,如果华纳探索能较快地实现全球规模化流媒体部署,并完成探索频道老业务的直接面向消费者的转型,那将说明,奈飞搭建的规模经济和网络效应优势的护城河,并没有那么牢不可破,奈飞的溢价也就不应存在。

但如果华纳探索的全球化进程举步维艰,整个市场仍然只有奈飞和迪士尼这两个头部玩家,那我们几乎可以确定全球双寡头垄断格局即便现在竞争过于激烈,随着两个公司股价的下调及股东对投资回报的诉求,竞争将缓和,奈飞的盈利能力,应也会有一个较大的跃升空间。

假设双寡头格局是稳固的(即华纳探索无法成为“蜀国”),那么我们有理由相信奈飞应能至少实现未来5年年化10%的增速,可以给一个25x的市盈率。假设奈飞能实现20%的净利润率,对应60亿美元的净利润,则合理市值应为1500亿美元,也就是330美元/股左右的市值。