奈雪的茶发布公告称,公司于2021年6月18日至6月23日期间招股,拟全球发售2.57亿股,其中香港公开发售占10%,国际发售占90%,另附15%超额配股权。入场费9999.8港元。本次发售价为每股17.2港元-19.8港元,奈雪的茶预计将取得的全球发售所得款项净额为48.42亿港元。

作为新式茶饮第一股,资本市场对奈雪的追捧可以预见,不过发热之余,我们还是大概估下奈雪的茶应该值多少钱,也好在市场的波动中有个锚。

影响公司估值的主要有三个方面的因素,一个是成长性,一个是行业格局,一个是公司的竞争力。前者关乎公司能以多快的速度变多大,越快成长自然给的估值越高,后面两个关乎可持续性。我们分这三点来讨论奈雪。

先说成长性,成长性又可以分两点,一点是行业成长性,一点是公司自身的成长性,前者会为后者助力。

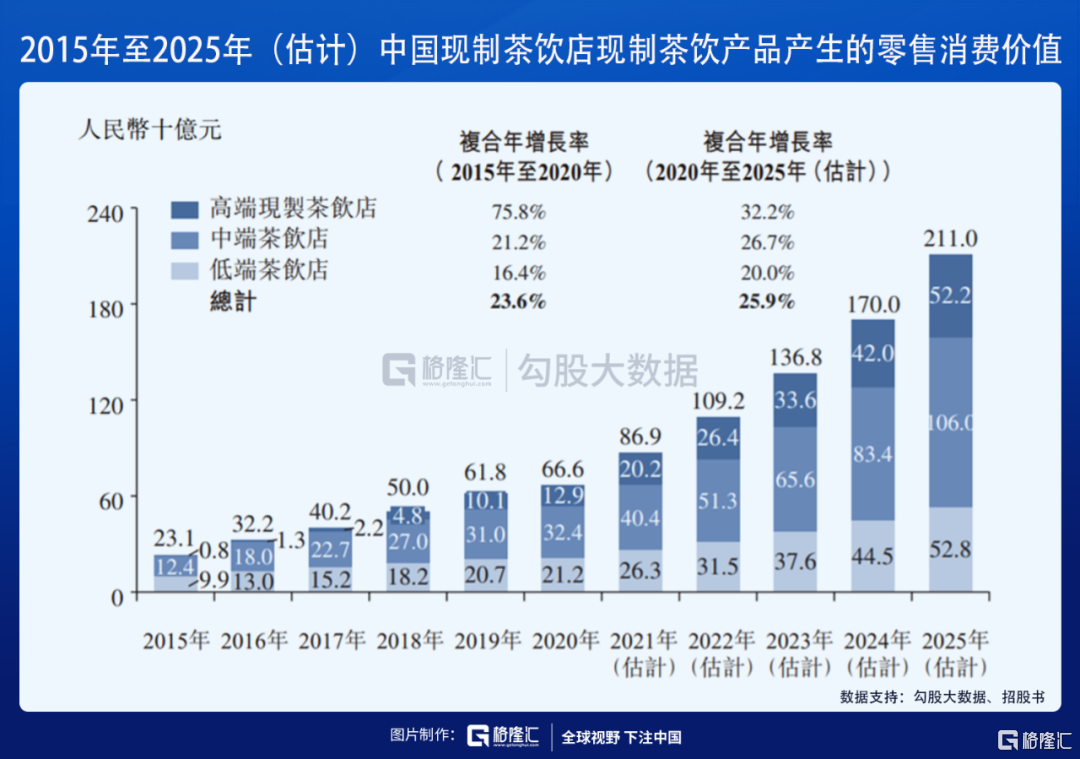

奈雪所在的领域为现制茶饮,按价格带可以划分为高端(平均价格20以上),中端(平均价格10-20),低端(平均价格10元以下),奈雪处在高端价格带。

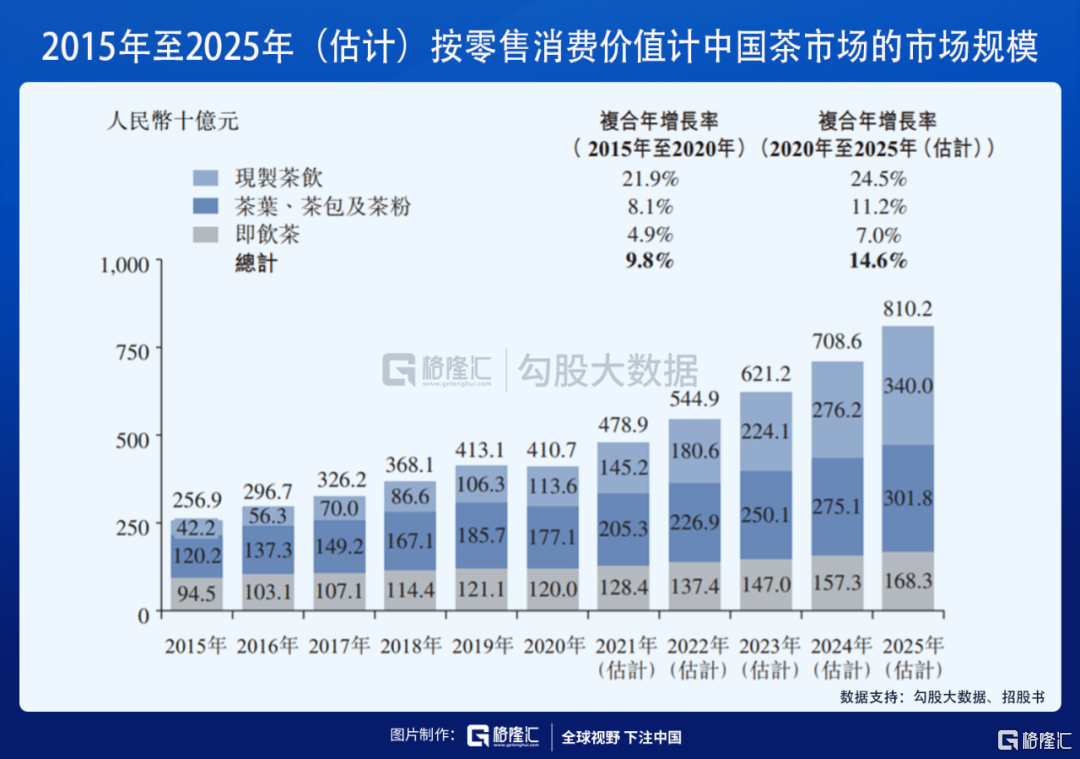

在中国茶饮市场,从过去5年的情况看,增长速度最快的是现制茶饮。

2015年奈雪在深圳开了第一间门店,到2020年底,奈雪的茶门店数量达491间,截至到招股书最后可执行日期达562间。2018年和2019年底的奈雪的茶门店数目则分别是155间和327间。

一个店投下去,既是需求流量点,也是产能点。所以凭借门店网络的扩张,奈雪的营收扶摇直上,2018年-2020年所有奈雪的茶门店营收分别是9.09亿,22.91亿,28.71亿,2019年和2020年的同比增速分别是152%和25%。

奈雪的茶未来成长性主要取决于门店的持续扩张,那门店数量的天花板可能在哪?

一种我们可以看星巴克,星巴克在中国有5000家门店。奈雪的茶产品定位与星巴克有些类似,这样我们也可以说奈雪的茶潜在空间可以在5000家。

从当前看,奈雪的茶一共入驻了70多[1] 个城市,其中深圳门店最多,91家,另外三家一线城市北京、上海、广州分别有22家、33家和24家。这些城市规模与深圳相似,消费者有对高端现制茶饮的强劲需求。在北上广如此,奈雪的茶在其他城市的渗透率就更低,在许多城市还是空白(星巴克入驻了中国230个城市,中国有4个直辖市,293个地级市)。从这个角度看,奈雪的茶开店空间是可以在5000家,甚至更高。

从另一个角度看,奈雪一般喜欢开在繁华的商圈,这样的商圈,国内一线城市有476个,二线1431个,三线及以下2020个,共计3927个。从这个角度看,奈雪的茶门店空间是可以在在数千家。

所以就成长性看,奈雪是不错的。

但成长性只是一种设想,现实并非是真空环境,由奈雪的茶一家独来。我们转向看行业格局以及奈雪的竞争力。

行业格局上,目前高端现制茶饮市场集中度相对较高。根据灼识咨询数据,高端现制茶饮品牌CR5市占率高达55%,其中奈雪的市占率为18.9%,显著高于其它竞品。

那高端茶饮的竞争壁垒在哪?

个人来看,可以分三点,一是供应链管理,二是标准化输出,三是品牌力。

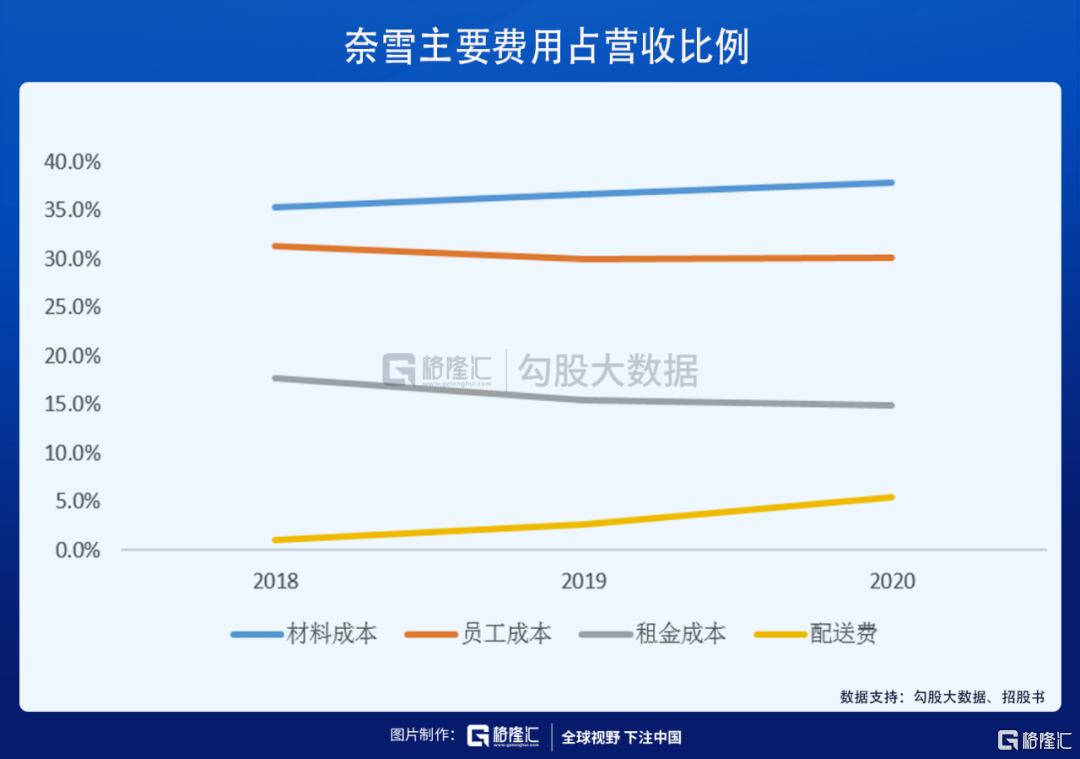

先讲供应链管理。高端现制茶饮,用的原材料包括上乘茶叶、鲜奶、新鲜时令水果等。像上乘茶叶、鲜奶还好,已经比较工业化生产了,同时储存和运输相对方便,但新鲜水果上,供应链就要复杂得多。怎么保证产品质量,怎么保证储存减少损耗,都是麻烦。以奈雪为例,材料成本占现制茶饮营收比例为34%左右,其中76%是原材料,剩下是包装材料。

这可以看到,原材料成本的波动对利润端的影响很显著。高端现制茶饮就产品形态来说,并没有多少进入门槛,但难在供应链管控上。

供应链的管控也会影响到第二个竞争力,标准化输出。但除了供应链外,高端茶饮的标准化输出还有其它难点。

咖啡的制作流程简单,单人操作就可以完成了。而高端茶饮相对要复杂,尽管制作流程分工明确,但需要多人参与,并且新鲜水果处理相对要复杂。奈雪还有现场烘焙,流程也复杂,所以门店配置的人员多。

奈雪的标准门店平均人员配置是21人,2020年10月开始主推去掉现制烘焙的PRO店,平均人员配置大概13人。

人多,流程复杂,培训和管理难度就大,这就增加了标准化输出的难度,但同时也构成了竞争壁垒。

这也是国内高端现制茶饮基本走直营的原因之一。供应链复杂,流程复杂,放开加盟,巨大的利益驱使,容易乱来。

第三点就是品牌力,其实我个人觉得这点重要,但也不是那么重要。现在这个社会,品牌力当然重要,但打造一个网红品牌似乎也不是太难。品牌力可以锦上添花,但核心还是前面两个内力要硬。

奈雪现在做到了行业龙头,这三点竞争力应该是过关的。

有一点投资者可能比较担心,就是奈雪的运营成本。把成本拆解一下,奈雪跟早期星巴克,跟现在港股的餐饮企业,一个显著的特点是租金成本高。奈雪的租金成本15个点,星巴克早期4个多点,港股里的海底捞8个多点,九毛九10个点左右。

那奈雪到底该怎么给估值呢?

从上面的分析可以知道,奈雪的商业模式和成长性接近早期的星巴克,当前港股九毛九旗下的太二。我们比较下早期的星巴克和当前香港的餐饮股估值。

星巴克1992年6月上市,上市之初市值大概0.14亿美元,动态PE大概53倍,市销率2.2倍。当年门店数量165家,由于非常好的成长性,1992年和1993年估值基本维持在80倍上下,最高到过100倍,市销率大概在4倍到6倍之间。

香港的海底捞和九毛九,当前的市值对应2020年的净利润估值分别是数百倍,当然这跟2020年餐饮企业利润端破坏比较大有关,按券商对2021年的预计利润看,分别是35倍和70倍。如果以2019年的净利润看,分别是73倍和216倍。看市销率的话,对应2020年,分别是6倍和13倍,对就券商的2021年一致预期,分别是3.13倍和6.8倍。

相比当年的星巴克,香港给海底捞和九毛九的估值是比较夸张的。

奈雪现在仍处于高速成长期,我们用PS进行估值。如果按星巴克当年上市的标准来估,2020年奈雪的总营收是30亿,按4倍-6倍的PS,大概是120亿-180亿之间。

当然,我们说过了,1992年星巴克的估值明显给的非常保守,相比后面的巨大涨幅,用这个估值拿到的投资人真是太幸福。海底捞的门店数量已经很多,也这了快速成长期,用九毛九会更合适,奈雪接近太二的逻辑。

因为现在2021年已经要过去一半,用2021年的预测营收估可能更合适。九毛九是6.8倍,奈雪2021年的预计营收是55-58亿,给6倍-7倍PS的话,大概是440亿-460亿港币之间。

按招股价算,奈雪现在是295-340亿港币,还是有很大空间的。